- Категория

- Маркетинг

Украинский розничный рынок лекарственных средств по итогам 2019 года

- Дата публикации

- Количество просмотров

-

19224

В 2019 году розничный рынок лекарств в Украине продолжил расти в денежном выражении и падать в натуральном, не став сенсационным в сравнении с предыдущими 2018-м и 2017-м. Однако, некоторые изменения все же состоялись...

Анализ рынка проведен на основе данных аудита розничного фармацевтического рынка Украины от компании SMD за период 2017-2019 годах При анализе учитывались продажи лекарственных средств sales-in, в оптовых ценах, без НДС.

Розничный фармацевтический рынок: что показал аудит?

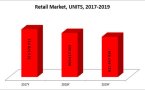

Розничный фармацевтический рынок Украины в 2019 году продолжил трехлетний тренд плавного роста объемов в денежном выражении и снижения в натуральном.

Правда, в 2019 году темпы прироста в деньгах были несколько ниже, а темпы падения в упаковках немного выше, чем в 2018 году. Такое соотношение может свидетельствовать о накоплении негативных рыночных тенденций, и уменьшении резервных возможностей рынка. В целом же, по данным Аудита, объем розничного фармацевтического рынка в 2019 году составил около 42,7 млрд гривен, или 611 млн упаковок.

В гривневом эквиваленте рынок стабильно растет на протяжении последних трех лет, соответственно на 13% и 7%. Вместе с тем, в натуральном выражении имеем противоположную тенденцию – устойчивое падение на -8 и -9%. В известной степени, этот дисбаланс компенсируется увеличением средневзвешенной цены упаковки. В течение трех лет она составляла соответственно 49-60-70 грн.

Это повышение включает в себя как инфляционный компонент, так и структурный, обусловленный уменьшением в структуре потребления дешевых препаратов.

В прошедшем году мы столкнулись с такими нетипичными для нашей экономики явлениями как снижение инфляции и повышение курса гривны. Эти, казалось бы позитивные изменения по всем законам логики должны были бы привести к удешевлению продукции, особенно импортных производителей. Однако, по факту, цены продолжали расти. Имеем ситуацию, когда гривна падает, ацены растут, гривна растет и цены тоже растут. В результате, в отличие от импортеров, потребитель практически ничего не выиграл от укрепления украинской валюты.

Розничный фармацевтический рынок: кто на вершине в 2019-м?

Среди корпораций вершину рыночной пирамиды в денежном эквиваленте уже традиционно занимает «Фармак». В ТОП-5 самых успешных также входят Sanofi, «Артериум», «Дарница», Bayer.

Следует отметить, практически все компании-лидеры из ТОП-20, за исключением Менарини групп, демонстрируют положительные темпы прироста в гривневом эквиваленте. При том, что почти все компании, за исключением KRKA и AstraZeneca, демонстрируют падение продаж в упаковках.

Самые высокий процент прироста продаж отмечался у AstraZeneca (+26% в гривне и +9%) в упаковках.

Несмотря на высокие темпы прироста (+25%), компании Pfizer так и не удалось потеснить «Лекхим» и войти в ТОП-20 фармацевтических производителей в Украине в 2019 году.

| 2019Y | GR 2018Y/2019Y | GR 2019Y/2018Y | 2019Y PRICE_W | |

| Компания | UAH | UAH | Units | UAH |

| Итого | 42 754 366 068 | 7% | -9% | 70 |

| АО «Фармак» | 1 | 11% | -12% | 55 |

| SANOFI | 2 | 10% | -7% | 147 |

| Корпорация «Артериум» | 3 | 5% | -10% | 42 |

| Фармацевтическая компания «Дарница» | 4 | 8% | -11% | 19 |

| BAYER HEALTHCARE | 5 | 4% | -17% | 266 |

| GLAXOSMITHKLINE | 6 | 6% | -9% | 129 |

| NOVARTIS | 7 | 10% | -1% | 155 |

| TEVA | 8 | 2% | 13% | 111 |

| MENARINI GROUP | 9 | -10% | -10% | 127 |

| Фармацевтическая компания «Здоровье» | 10 | 11% | -4% | 37 |

| Фармацевтическая корпорация «Юрія-Фарм» | 11 | 9% | -2% | 54 |

| KRKA | 12 | 10% | 8% | 123 |

| KUSUM HEALTHCARE | 13 | 15% | -2% | 94 |

| АО «Киевский витаминный завод» | 14 | 3% | -12% | 33 |

| SERVIER GROUP | 15 | 3% | -7% | 144 |

| ACINO PHARMA AG | 16 | 8% | -13% | 116 |

| TAKEDA | 17 | 0% | -9% | 155 |

| ASTRAZENECA | 18 | 26% | 9% | 787 |

| ПАО НПЦ «Борщаговский химико-фармацевтический завод» | 19 | 7% | -11% | 29 |

| Группа компаний «Лекхим» | 20 | 19% | -5% | 42 |

Лидеры по упаковкам среди фармацевтических компаний в Украине

В натуральном выражении традиционно доминируют отечественные производители. Лидером в объемах продаж в упаковках является «Дарница», за ней «Фармак», «Артериум», «Здоровье» и «КВЗ».

При этом, средняя взвешенная цена упаковки украинских производителей в разы ниже, чем у зарубежных.

Несмотря на то, что большинство отечественных лидеров удержали положительные приросты в гривне, все они (за исключением «Виолы») теряют объемы розничных продаж в упаковках. Самое глубое снижение продаж не только в упаковках, но и в деньгах, отмечается у «Фитофарм» и «Красной звезды». Также в деньгах и упаковках (-10%) теряет свои позиции Менарини Групп.

| 2019Y | GR 2019Y/2018Y | GR 2018Y/2019Y | 2019Y PRICE_W | |

| Компания | Упаковки | Упаковки | UAH | UAH |

| Итого | 611 447 414 | -9% | 7% | 70 |

| Фармацевтическая компания «Дарница» | 1 | -11% | 8% | 19 |

| АО «Фармак» | 2 | -12% | 11% | 55 |

| Корпорация «Артериум» | 3 | -10% | 5% | 42 |

| Фармацевтическая компания «Здоровье» | 4 | -4% | 11% | 37 |

| АО «Киевский витаминный завод» | 5 | -12% | 3% | 33 |

| Фармацевтическая корпорация «Юрія-Фарм» | 6 | -2% | 9% | 54 |

| ПАО НПЦ «Борщаговский химико-фармацевтический завод» | 7 | -11% | 7% | 29 |

| VISHPHA | 8 | -14% | 2% | 12 |

| Фармацевтическая фабрика «ВИОЛА» | 9 | 4% | 32% | 10 |

| Группа компаний «Лекхим» | 10 | -5% | 19% | 42 |

| ПАО «Химфармзавод «Красная звезда» | 11 | -23% | -6% | 12 |

| KUSUM HEALTHCARE | 12 | -2% | 15% | 94 |

| SANOFI | 13 | -7% | 10% | 147 |

| АП «Лубныфарм» | 14 | -16% | 7% | 10 |

| ЧАО «Фитофарм» | 15 | -26% | -10% | 17 |

| TEVA | 16 | 13% | 2% | 111 |

| ООО «ТЕРНОФАРМ» | 17 | -7% | 9% | 12 |

| GLAXOSMITHKLINE | 18 | -9% | 6% | 129 |

| MENARINI GROUP | 19 | -10% | -10% | 127 |

| KRKA | 20 | 8% | 10% | 123 |

ТОП-20 лекарственных брендов в гривневом выражении

ТОП-20 брендов в гривне указаны в таблице. Наиболее динамично развиваются продажи препаратов:

- Пульмикорт®;

- Фаниган;

- Ксарелто®;

- Налбуфин;

- Бифрен®.

Вместе с тем, теряют свои позиции:

- Актовегин®;

- Серетид Дискус;

- Гептрал®;

- Эссенциале®.

| 2019Y | GR 2018Y/2019Y | GR 2019Y/2018Y | |

| Бренд | UAH | UAH | Упаковки |

| Итого | 42 754 366 068 | 7,21% | -8,66% |

| Ксарелто® | 1 | 18,66% | 12,24% |

| Налбуфин | 2 | 17,01% | 5,45% |

| Натрия хлорид | 3 | 22,32% | 7,19% |

| Реосорбилакт® | 4 | 7,40% | -5,37% |

| Спазмалгон® | 5 | 6,65% | -18,71% |

| Нимесил® | 6 | -7,11% | -2,64% |

| Но-шпа® | 7 | -0,32% | -8,68% |

| Актовегин® | 8 | -21,03% | -26,67% |

| Детралекс® | 9 | 2,72% | -4,57% |

| Гептрал® | 10 | -14,13% | -7,45% |

| Эвказолин® аква | 11 | 0,91% | -13,59% |

| Гидазепам ІС® | 12 | 6,52% | -11,45% |

| Бифрен® | 13 | 17,90% | 4,07% |

| Пульмикорт® | 14 | 26,32% | 22,12% |

| Цитрамон-Дарница | 15 | 4,90% | -14,66% |

| Тивортин® | 16 | 4,73% | -4,24% |

| Фаниган | 17 | 15,84% | -15,43% |

| Эссенциале® форте Н | 18 | -13,92% | -19,80% |

| Серетид Дискус | 19 | -21,20% | -11,79% |

| Дексалгин® | 20 | 2,22% | 10,10% |

В натуральном выражении максимальные продажи обеспечивают традиционные отечественные препараты, в частности физраствор, цитрамон, настойка боярышника, активированный уголь и другие. Большинство из этих лекарственных средств строго говоря нельзя считать брендами. Скорее они являются групповым названием для сходных препаратов разных производителей.

ТОП-20 лекарственных средств в упаковках

Почти все препараты из ТОП-20 (исключая Эналаприл-Здоровье) демонстрируют существенное устойчивое падение продаж в упаковках. Многие из этих продуктов выпускаются различными производителями под одним названием. Это обеспечивает легкое переключение между производителями-поставщиками и не позволяет значительно повышать цену. Поэтому умеренное повышение цен на эти препараты на фоне падения продаж в упаковках приводит и к падению денежных поступлений.

| 2019Y | GR 2019Y/2018Y | GR 2018Y/2019Y | 2019Y PRICE_W | |

| Бренд | Упаковки | Упаковки | UAH | UAH |

| Итого | 611 447 414 | -8,66% | 7,21% | 70 |

| Натрия хлорид | 1 | 7,19% | 22,32% | 12 |

| Цитрамон-Дарница | 2 | -14,66% | 4,90% | 7 |

| Настойка Боярышника | 3 | -2,51% | 5,57% | 7 |

| Активированный уголь | 4 | -21,20% | -17,16% | 3 |

| Анальгин-Дарница | 5 | -6,61% | 4,65% | 7 |

| Перекись водорода | 6 | -14,81% | 8,41% | 5 |

| Гематоген | 7 | -17,72% | -8,07% | 9 |

| Ацетилсалициловая кислота | 8 | -19,20% | -5,15% | 5 |

| Нафтизин | 9 | -22,02% | -3,63% | 13 |

| Корвалмент® | 10 | -30,47% | -3,25% | 23 |

| Эналаприл-Здоровье | 11 | 21,60% | 20,89% | 9 |

| Валидол-Дарница | 12 | -9,16% | 8,93% | 4 |

| Септефрил®-Дарница | 13 | -18,95% | 34,57% | 12 |

| Эвказолин Аква | 14 | -13,59% | 0,91% | 44 |

| Ацетилсалициловая кислота-Дарница | 15 | -18,93% | -9,54% | 6 |

| Аскорбинка-кв | 16 | -15,21% | -2,96% | 4 |

| Спирт этиловый | 17 | 10,16% | 9,05% | 23 |

| Меновазин | 18 | -1,00% | 26,95% | 7 |

| Но-шпа® | 19 | -8,68% | -0,32% | 66 |

| Йод | 20 | -17,19% | -7,61% | 8 |

«Классовые» лидеры на розчином фармацевтическом рынке в 2019 году в гривневом выражении

Среди Анатомо-терапевтических групп лидируют классы нестероидных противоревматических препаратов (M01A Anti-rheumatics, non-steroidal), топических назальных препартов (R01A Topical nasal preparations). Кроме того, в тройку лидеров вошли противодиабетические препарты (A10C Human insulins and analogues), вытеснив на четвертое место антибиотики цефалоспорины (J01D Cephalosporins).

Большинство топовых АТС классов продемонстрировали рост в денежном выражении. А лидерами по темпам прироста стали инсулины (A10C Human insulins and analogues (+43%)) неврологические и противоепилептические препараты (N07X All other CNS drugs (=30%), N03A Anti-epileptics (+20%)). Устойчивые средние темпы прироста демонстрировали также кардиологические группы и препараты для лечения язвенной болезни.

С нашей точки зрения, улучшение рыночных позиций этих классов в значительной степени обусловлено внедрением процедур реимбурсации, электронных рецептов и доказательных протоколов лечения.

Некоторое снижение в денежном (и натуральном) выражении, показали классы гепатопротекторов (A05B Hepatic protectors, lipotropics) и противовирусных и противопростудных препаратов (J05B Antivirals, excluding anti-HIV products, R05A Cold preparations without anti-infectives). Снижение последних двух классов вероятно связано с климатическими факторами и благоприятной эпидемиологической ситуацией в четвертом квартале прошлого года.

Снижение же продаж гепатопротекторов вероятно является относительным, и обусловно их активным перетоком в сегмент диетических добавок.

Но несмотря на позитивные приросты в деньгах, практически все топовые АТС классы (за исключением инсулинов), теряют в упаковках.

| 2019Y | GR 2019/2018 | GR 2019/2018 | 2017Y PRICE_W | 2018Y PRICE_W | 2019Y PRICE_W | |

| ATC-классификация | UAH | UAH | Упаковки | UAH | UAH | UAH |

| Итого | 42 754 366 068 | 7,21% | -8,66% | 49 | 60 | 70 |

| M01A Anti-rheumatics, non-steroidal | 2 282 458 955 | 7,08% | -4,23% | 74 | 84 | 94 |

| R01A Topical nasal preparations | 1 206 614 425 | 6,08% | -12,50% | 33 | 39 | 48 |

| A10C Human insulins and analogues | 1 016 123 513 | 43,37% | 36,86% | 339 | 391 | 409 |

| J01D Cephalosporins | 1 006 527 499 | 9,63% | -16,93% | 66 | 82 | 108 |

| R02A Throat preparations | 1 004 060 737 | 5,50% | -12,31% | 38 | 48 | 57 |

| N06D Nootropics | 995 940 516 | 11,19% | -8,31% | 129 | 164 | 199 |

| R05C Expectorants | 927 105 051 | 6,88% | -11,57% | 39 | 47 | 57 |

| A05B Hepatic protectors, lipotropics | 905 831 784 | -3,37% | -13,46% | 152 | 171 | 191 |

| R05A Cold preparations without anti-infectives | 766 546 460 | -1,12% | -23,56% | 77 | 92 | 119 |

| C01X All other cardiac preparations | 738 295 353 | 13,39% | -9,22% | 18 | 23 | 29 |

| A02B Antiulcerants | 711 139 236 | 12,28% | -3,02% | 43 | 54 | 63 |

| C09B AСЕ Inhibitors, combinations | 705 005 098 | 8,58% | -5,55% | 63 | 75 | 86 |

| N02B Non-narcotics and anti-pyretics | 667 495 721 | 5,10% | -15,18% | 8 | 10 | 12 |

| M02A Topical anti-rheumatics and analgesics | 606 863 896 | 5,60% | -11,63% | 48 | 55 | 65 |

| D08A Antiseptics and disinfectants | 605 100 809 | 4,39% | -9,98% | 15 | 18 | 20 |

| M05X All other musculoskeletal products | 554 963 092 | -0,42% | -11,23% | 264 | 309 | 347 |

| N03A Anti-epileptics | 527 162 328 | 20,76% | 12,07% | 157 | 189 | 203 |

| N07X All other CNS drugs | 513 055 381 | 30,29% | -2,57% | 140 | 191 | 256 |

| B01C Platelet aggregation inhibitors | 510 026 410 | 0,12% | -0,93% | 77 | 86 | 87 |

| J05B Antivirals, excluding anti-HIV products | 505 650 335 | -7,50% | -18,09% | 83 | 98 | 110 |

Лидеры по классам в упаковках

В упаковках лидерами рынка являются ненаркотические анальгетики/антипиретики, антисептики и дезинфектанты, а также кардиологические прапараты:

- N02B Non-narcotics and anti-pyretics;

- D08A Antiseptics and disinfectants;

- C01X All other cardiac preparations.

Большинство классов, которые лидируют в натуральных объемах продажах продемонстрировали значительное снижение в упаковках, хотя и смогли вырасти в деньгах.

Стабильный прирост в деньгах (+20%) и упаковках (+4.6%) показали стандартные растворы (K01B Standard solutions). Достаточно устойчиво продавались реимбурсируемые гипотензивные препараты (C07A Beta-blocking agents, plain +8% в упаковках и C09A AСЕ inhibitors, plain).

| 2019Y | GR 2019/2018 | GR 2019/2018 | 2017Y PRICE_W | 2018Y PRICE_W | 2019Y PRICE_W | |

| ATC-классификация | Упаковки | Упаковки | UAH | UAH | UAH | UAH |

| Итого | 611 447 414 | -8,66% | 7,21% | 49 | 60 | 70 |

| N02B Non-narcotics and anti-pyretics | 55 845 043 | -15,18% | 5,10% | 8 | 10 | 12 |

| D08A Antiseptics and disinfectants | 29 602 530 | -9,98% | 4,39% | 15 | 18 | 20 |

| C01X All other cardiac preparations | 25 432 549 | -9,22% | 13,39% | 18 | 23 | 29 |

| R01A Topical nasal preparations | 25 301 840 | -12,50% | 6,08% | 33 | 39 | 48 |

| M01A Anti-rheumatics, non-steroidal | 24 200 300 | -4,23% | 7,08% | 74 | 84 | 94 |

| K01B Standard solutions | 22 295 197 | 4,57% | 20,00% | 10 | 11 | 12 |

| N05B Hypnotics/sedatives | 17 795 779 | -14,23% | 0,60% | 19 | 23 | 27 |

| R02A Throat preparations | 17 530 159 | -12,31% | 5,50% | 38 | 48 | 57 |

| R05C Expectorants | 16 229 749 | -11,57% | 6,88% | 39 | 47 | 57 |

| C09A AСЕ inhibitors, plain | 13 283 457 | -0,21% | 1,88% | 25 | 26 | 26 |

| A07B Intestinal adsorbent antidiarrhoeals | 12 958 481 | -17,69% | -4,81% | 13 | 16 | 18 |

| A11G Vitamin C, including combinations with minerals | 11 547 880 | -15,01% | -0,76% | 5 | 5 | 6 |

| A02B Antiulcerants | 11 318 342 | -3,02% | 12,28% | 43 | 54 | 63 |

| R06A Systemic antihistamines | 10 608 556 | -3,35% | 6,40% | 35 | 41 | 45 |

| C07A Beta-blocking agents, plain | 9 588 126 | 8,36% | 1,63% | 46 | 48 | 45 |

| J01D Cephalosporins | 9 290 189 | -16,93% | 9,63% | 66 | 82 | 108 |

| M02A Topical anti-rheumatics and analgesics | 9 272 989 | -11,63% | 5,60% | 48 | 55 | 65 |

| C09B AСЕ Inhibitors, combinations | 8 160 817 | -5,55% | 8,58% | 63 | 75 | 86 |

| A09A Digestives, including enzymes | 7 469 844 | -10,05% | -2,14% | 49 | 54 | 59 |

| A06A Laxatives | 6 981 653 | -13,76% | 8,65% | 27 | 32 | 41 |

Ирина Деревянко, к.м.н., Директор маркетигового агенства ASAP GROUP